Actualidad

Por: Dennis Falvy // ¿Y si suben aún más y más?

Una suba mayor a la tasa de interés, puede traer consecuencias nefastas. Y pensar que hace muy poco la discusión con la tasa cercana a cero, es si ello podría perdurar.

El 18 de octubre, el rendimiento de los bonos del Tesoro a diez años, que incorpora las expectativas a largo plazo para las tasas de interés, que estaba por debajo del 1% en el 2021, alcanzó el 4,9%; su nivel más alto desde el 2007. El rendimiento de los bonos del Tesoro a 30 años superó el 5% el mismo día.

Los analistas de Bank of America declararon el mes pasado que las tasas estaban «saliendo de mínimos de 5.000 años».

Y el miedo era que pagar deudas en las que incurrieron cuando casi todo el mundo esperaba que los tipos fueran bajos para siempre es ahora tremendo. Y, la convicción de que los tipos se mantendrán «más altos durante más tiempo» se está extendiendo por todo el mundo. Incluso Japón, cuyos tipos aparentemente y permanentemente bajos, fueron vistos como un presagio para el resto del mundo, se ha enfrentado a una presión al alza sobre los rendimientos de sus bonos .

El sistema financiero tendrá que adaptarse a una nueva y dolorosa realidad.

Y los gobiernos se darán cuenta de que tienen que desviar más ingresos fiscales para pagar los intereses de su deuda acumulada. Y esto es entonces una mezcla potencialmente tóxica.

El 26 de octubre se reveló que el PBI de Estados Unidos creció a un ritmo anualizado del 4,9% en el tercer trimestre.

El gasto de los consumidores se ha visto respaldado por el exceso de ahorro que los hogares acumularon gracias a los confinamientos y los pagos de estímulo de la pandemia de covid-19.

Muchas empresas emitieron deuda a largo plazo cuando las tasas eran bajas, por lo que continúan disfrutando de bajos costos de financiamiento en la actualidad.

Los pagos netos de intereses por parte de las empresas estadounidenses han caído este año, porque el interés que ganan por el efectivo que tienen a mano ha aumentado más rápido que el costo del servicio de sus deudas.

Pero parece que los hogares de Estados Unidos todavía tienen alrededor de 1 billón de dólares de exceso de efectivo, lo que equivale a casi el 5% de los ingresos personales anuales en conjunto.

También tomará tiempo para que las tasas más altas desaceleren a las empresas.

En el conjunto de las economías avanzadas, la deuda corporativa se sitúa en torno al 93% del PBI frente a menos del 80% a mediados de la década de 2000, según datos del FMI.

Si las tasas se mantienen más altas un largo período de desapalancamiento podría inhibir la inversión en la década de 2020, al igual que el bajo crecimiento la inhibió en la década de 2010.

El 18 de octubre, Mortgage News Daily, un proveedor de datos, informó que la hipoteca promedio de tasa fija a 30 años en Estados Unidos tenía una tasa de interés del 8% por primera vez desde el año 2000.

Como resultado, el pago mensual requerido para comprar la vivienda estadounidense promedio con una hipoteca por valor del 90% del valor de la propiedad es ahora casi el 60% de los ingresos promedio, frente al 33% en julio de 2021.

El salto en el rendimiento de los bonos del Tesoro a diez años del 1,5% a fines de 2021 a alrededor del 3,5% un año después redujo el valor de un índice amplio de bonos del Tesoro en aproximadamente un 10%.

Eso infligió más de 600.000 millones de dólares en pérdidas a los bancos estadounidenses, los más vulnerables de los cuales, Silicon Valley Bank y First Republic, sufrieron corridas y quebraron.

La crisis fue finalmente evitada por la oferta de la Reserva Federal de prestar a los bancos contra el valor nominal, en lugar del valor de mercado, de sus bonos del Tesoro, lo que alivió la presión sobre sus balances.

Pero en un mundo en el que se puede aumentar durante más tiempo, la crisis podría volver.

Y no son solo los bonos del Tesoro cuyo valor de mercado cae cuando suben las tasas.

Más o menos, cualquier préstamo que pague una rentabilidad fija a medio y largo plazo seguirá el mismo patrón.

¿Puede la economía mundial hacer frente al desapalancamiento empresarial, la caída de los precios de la vivienda, las turbulencias en los bancos y la frugalidad fiscal?

Sorprendentemente, la respuesta es, quizás, si las tasas han subido por la razón correcta.

De hecho, a medida que se ha extendido el optimismo sobre la IA, el valor de las grandes empresas tecnológicas como Microsoft y Nvidia se ha disparado.

Su valor creciente ha mantenido la relación precio-beneficio ajustada cíclicamente del S&P 500 en torno a los niveles anteriores a la pandemia, a pesar de que los rendimientos de los bonos, y por tanto la tasa utilizada para descontar los beneficios futuros, son ahora mucho más altos.

Y el fuerte crecimiento de Estados Unidos en el tercer trimestre no fue impulsado por un auge inusual del empleo; de hecho, el mercado laboral se está enfriando.

Si la cifra de crecimiento es exacta, la productividad debe haber aumentado.

En la medida en que el crecimiento de la productividad explique tasas más altas, la nueva era podría ser feliz.

Junto con el aumento de los costos del servicio de la deuda, los hogares tendrán mayores ingresos reales, las empresas tendrán mayores ingresos, las instituciones financieras disfrutarán de bajas tasas de impago y los gobiernos recaudarán más impuestos.

La sana competencia por el capital podría incluso traer sus propios beneficios.

Algunos economistas sospecharon durante mucho tiempo que la era de las tasas bajas de la década de 2010 hizo que la economía fuera menos dinámica.

«Era fácil para las empresas relativamente ineficientes mantenerse a flote, por lo que no hubo mucha destrucción creativa», dice Kristin Forbes del MIT.

En un mundo de tasas más altas apuntalado por un crecimiento más rápido, habría mucho dinamismo.

Por desgracia, hay una explicación más preocupante para las tasas más altas: que la deuda pública ha crecido tanto que ha absorbido el excedente de ahorros del mundo, dejando que el sector privado compita por las migajas.

Actualidad

Seis genios peruanos irán al Mundial de Matemática en Australia en busca de medallas

· En el equipo peruano destacan Sebastián Lozada y Josué Bautista, quienes ya han representado al país con éxito en ediciones anteriores de la Olimpiada Internacional de Matemática.

Perú volverá a estar presente en uno de los escenarios más exigentes del ámbito científico mundial: la 66ª Olimpiada Internacional de Matemática (IMO, por sus siglas en inglés), que este año se llevará a cabo del 11 al 20 de julio en Australia. Este evento reunirá a más de 600 estudiantes de más de 100 países, todos convocados por su alto nivel en esta disciplina.

El equipo nacional está conformado por seis jóvenes talentos. De ellos, cuatro son estudiantes del colegio Saco Oliveros: Sebastián Lozada Gálvez, Josué Bautista Villanueva, Leandro Alvarado Bravo y Abraham Fajardo Incio, quienes han destacado por su rendimiento académico, su constancia y su preparación en competencias internacionales.

A ellos se suman Renato Gaitán García y Samir Ochoa Since, seleccionados tras un exigente proceso clasificatorio que reunió a los estudiantes más destacados del país

Logros internacionales

Con una trayectoria sólida y llena de logros, Sebastián Lozada ha cosechado medallas en múltiples olimpiadas internacionales. En 2023 obtuvo preseas de bronce en la IMO de Japón y en la Olimpiada Internacional Shargyn en Rusia, además de medallas de plata en la Olimpiada de Cono Sur (Uruguay), la Rioplatense (Argentina) y la Iberoamericana (Brasil).

En 2024, sumó medallas de oro en la Olimpiada Matemática del Cáucaso (Rusia), el Campeonato Internacional de Verano en China y en la Olimpiada Iberoamericana de Matemática en Bolivia, así como una medalla de plata en la IMO realizada en el Reino Unido.

Por su parte, Josué Bautista también es considerado una de las jóvenes promesas de las ciencias en el país. En 2023 y 2024, obtuvo la medalla de oro en la Olimpiada Sudamericana de Matemática, y logró una mención honrosa en la anterior edición de la IMO, reafirmando así su gran potencial y proyección internacional.

Preparación previa

Los seis representantes peruanos se han preparado intensamente para enfrentar uno de los desafíos más exigentes del calendario académico internacional. Como parte de su entrenamiento previo a la olimpiada, participaron en un campamento internacional de alto rendimiento organizado por el Instituto de Ciencias Matemáticas y Aplicaciones de Pekín (China), que se realizó semanas antes del inicio de la competencia.

La IMO se desarrolla en dos jornadas de competencia, cada una con pruebas de cuatro horas y media, en las que los participantes deben resolver seis problemas de altísimo nivel en áreas como álgebra, teoría de números, geometría y combinatoria.

Actualidad

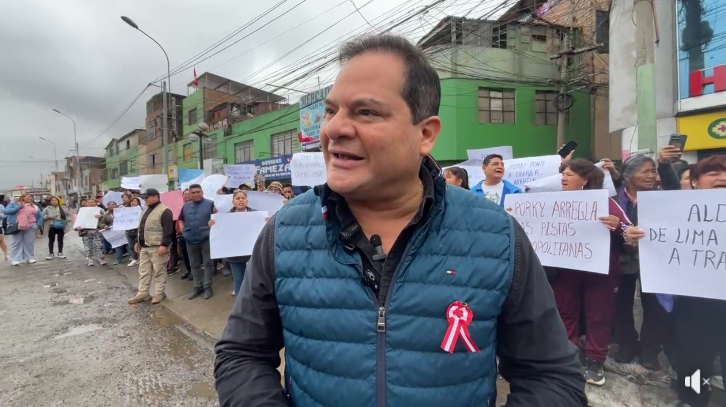

Alcalde de Chorrillos critica la inacción de López Aliaga: «No nos ha hecho ni una obra en años»

El alcalde de Chorrillos, Fernando Velasco, alzó la voz en contra de su homólogo capitalino, Rafael López Aliaga, señalando el deterioro de las vías metropolitanas en su distrito. Las principales arterias de Chorrillos, según el alcalde, se han convertido en caminos intransitables llenos de huecos, poniendo en riesgo tanto el tránsito vehicular como peatonal.

Velasco exigió a López Aliaga que se ponga a trabajar en la reparación de las pistas, ya que la responsabilidad de estas obras recae en la gestión municipal de Lima. «Señor Rafael López, un mensaje claro para usted: en lugar de estar pensando en tonterías, como hacer un puente y dejar sin iluminación a Huaylas, mejor ocúpese de arreglar las pistas metropolitanas que están en pésimas condiciones en Chorrillos», dijo Velasco.

El alcalde chorrillano mencionó que alrededor de 15 vías principales en el distrito se han visto gravemente afectadas debido a las lluvias constantes y, principalmente, a la falta de mantenimiento. Según Velasco, estas vías, anteriormente metropolitanas, ahora se asemejan a trochas y están causando graves inconvenientes a los residentes y conductores.

«En Chorrillos no nos ha hecho ni una obra»

Velasco cuestionó las prioridades de López Aliaga, sugiriendo que está más enfocado en su campaña presidencial que en cumplir con sus responsabilidades como alcalde de Lima. «Aquí en Chorrillos se ha olvidado de nosotros. No nos ha hecho ni una sola obra», expresó.

El alcalde también destacó que la Municipalidad de Lima ha causado pérdidas económicas al distrito. Un claro ejemplo de esto fue la avenida El Sol, que debió ser reparada por la comuna limeña. «Esos 10 millones de soles que gastó Chorrillos para arreglar una vía metropolitana podrían haberse destinado a reparar una vía local. Lo hicimos porque Lima no tenía ningún proyecto para Chorrillos», lamentó.

Un llamado a la colaboración

Finalmente, Velasco hizo un llamado a López Aliaga para que trabaje en conjunto con su administración para resolver la crisis en el distrito. «Rafael López Aliaga, venga a reparar las pistas de Chorrillos. Nosotros podemos poner la maquinaria y el personal, usted ponga el material y yo me encargaré de las reparaciones. Hagámoslo juntos. En un mes podríamos dejar el distrito con las mejores pistas del Perú», propuso.

El alcalde concluyó con firmeza: «No voy a hacer el trabajo nuevamente. En lugar de pensar en ese puente que no beneficiará a los chorrillanos, venga a trabajar aquí y repare nuestras pistas».

-

Especiales4 años ago

Especiales4 años agoOpinión: LA LIGA CONTRA MESSI

-

Ciencia y Tecnología4 años ago

Ciencia y Tecnología4 años agoProcesadora peruana Torre Blanca impulsa exportación de fruta a países asiáticos

-

Arte y Cultura3 años ago

Arte y Cultura3 años agoMinedu reconformará comisión organizadora de Universidad Nacional Autónoma de Tayacaja “Daniel Hernández Murillo”

-

Ciencia y Tecnología4 años ago

Ciencia y Tecnología4 años agoAtenciones del Servicio de Publicidad Registral en Línea de la Sunarp crecieron en 122 %

-

Ciencia y Tecnología4 años ago

Ciencia y Tecnología4 años agoDepsa lanza nuevo servicio Medical Box para el sector Salud

-

Lima Norte2 años ago

Lima Norte2 años agoRumbo al GOTHIA CUP en Luxemburgo Suecia con su categoría sub 11 – Señal Alternativa

-

Deportes2 años ago

Deportes2 años ago🔴#ENVIVO Cienciano vence 5-2 a Alianza Atlético en Cusco

-

Noticias2 años ago

Noticias2 años agoMininter anuncia creación de nueva categoría en PNP